Carolina Marques e Rodrigo Clemente têm a mesma naturalidade e idades muito aproximadas. Ela, hoje com 23 anos, saiu do interior do país para ir estudar para Aveiro e ele, agora com 22 anos, preferiu manter-se no interior para fazer os seus estudos base. Contudo, aquando da entrada no mercado de trabalho, os papéis inverteram-se.

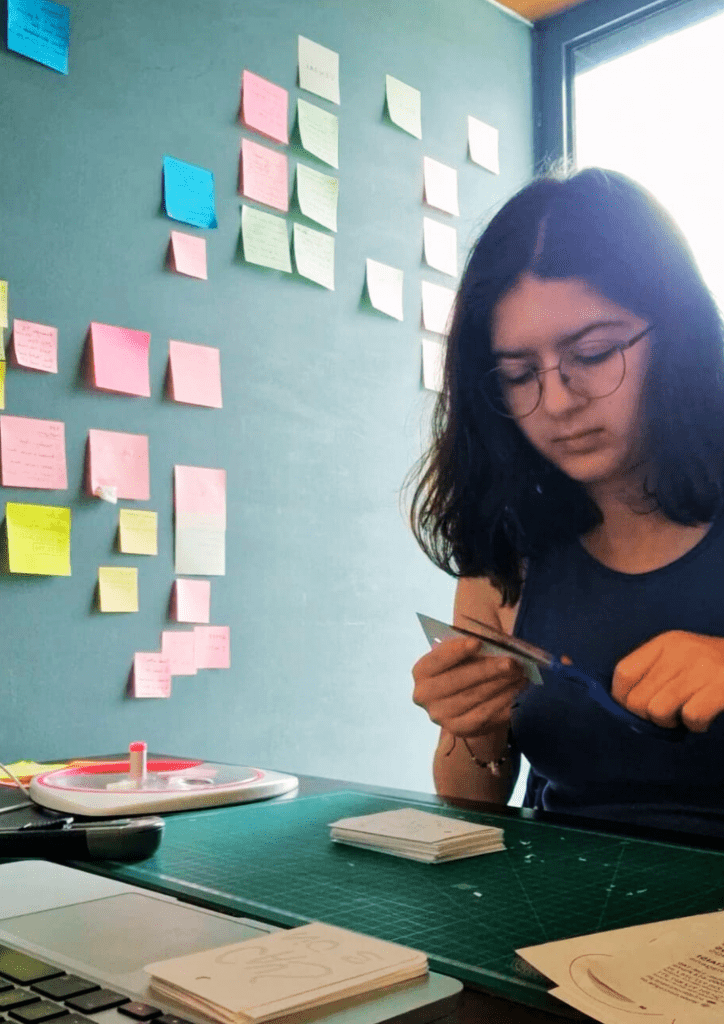

Carolina regressou à terra Natal, voltando para casa da mãe. Trabalha como freelancer, na área em que se formou e está, nos dias de hoje, a desenvolver um pé de meia que lhe permitirá, segundo a própria, ter uma reforma mais “estável e antecipada” e investir numa casa (para arrendar). A jovem designer e fundadora de uma marca de roupa nacional, diz olhar para a poupança como “um investimento no futuro”.

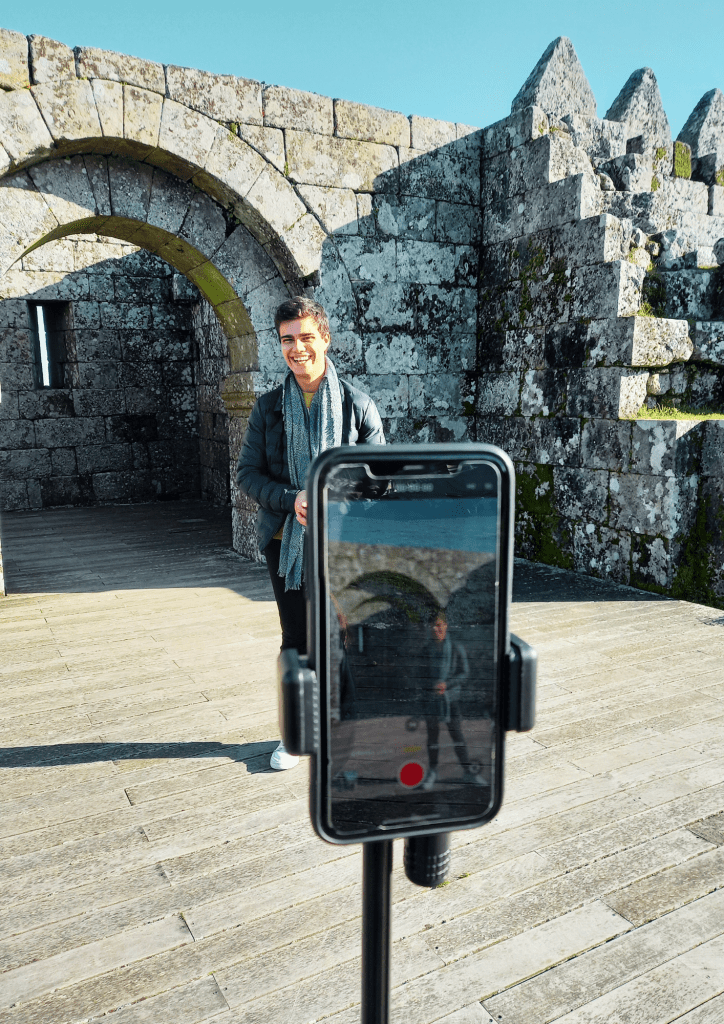

Por seu lado, Rodrigo rumou a sul e instalou-se em Lisboa. Não trabalha na área em que se formou, Comunicação, mas diz que as funções de atendimento ao público que desempenha são uma escada que lhe permitirá atingir os seus objetivos. Habituado a poupar e a gerir o seu dinheiro desde cedo, Rodrigo admite que só consegue “cumprir o sonho da capital” porque tem a ajuda financeira dos pais. O facto de saber que o seu vencimento não é suficiente para pagar a casa partilhada em que habita, as despesas fixas e o conforto da vida que tem, leva-o a afirmar que “o dinheiro custa a ganhar a todos”. Neste sentido, Rodrigo tenta equilibrar o designado “viver a vida” com a poupança de algum do seu salário para desejos maiores ou necessidades imediatas. O jovem amante de televisão diz saber que regressar ao interior de Portugal ou a emigrar seriam os passos a dar no caso de o seu objetivo ser poupar mais dinheiro ao final do mês.

Custo de vida em Portugal

Até 2022, o desemprego, o divórcio e as doenças eram os temas sobre os quais os portugueses mais pediam aconselhamento à Associação para a Defesa do Consumidor (DECO). Contudo, a realidade atual faz migrar a preocupação dos portugueses para uma nova área: o custo de vida.

Portugal enfrenta, em 2023, uma nova crise económica provocada pela pandemia de Covid-19 e agravada pela guerra na Ucrânia. De acordo com a PORDATA, Portugal registou uma inflação de 7,8 % em 2022, significativamente acima dos 0,3 % registados em 2019, ano anterior ao escalar da pandemia. O galopar da inflação tem consequências no custo de vida, no consumo e nos hábitos quotidianos de todos os cidadãos.

Embora o salário médio nacional, em termos brutos, tenha, segundo o Instituto Nacional de Estatísticas (INE), aumentado 3,6 %, facto é que este aumento não faz face à inflação registada. Em termos reais, o salário médio de um trabalhador português recuou 4 % em 2022. O avolumado número de matrículas registadas, anualmente, no ensino superior, comprova que os jovens portugueses de hoje são “a geração mais qualificada de sempre”. Contudo, em termos salariais, esta mesma geração recebe, segundo dados do INE revelados pelo Jornal de Notícias e pelo Dinheiro Vivo, 843 euros por mês, pouco acima do salário mínimo nacional.

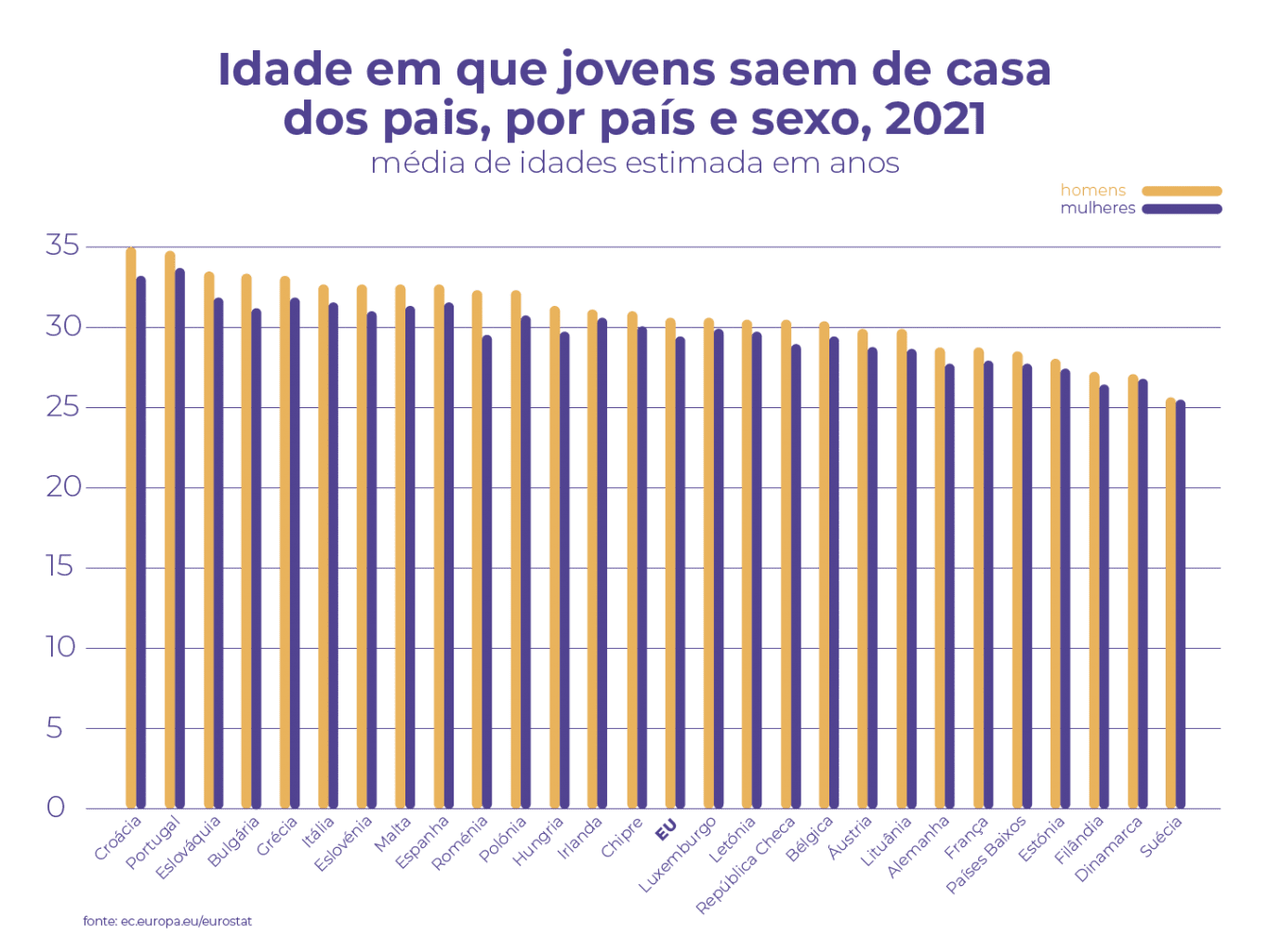

A par do aumento de mais de 30 % nos alimentos e bem essenciais, um dos setores que melhor reflete a elasticidade financeira que os portugueses têm de adotar, mensalmente, é a habitação. O valor das casas, das rendas e do crédito à habitação têm subido exponencialmente nos últimos anos. A taxa Euribor, utilizada nos créditos habitação, cresceu de forma expressiva. Em junho de 2023, a taxa Euribor a 12 meses subiu para 3,98 %, o valor mais alto desde novembro de 2008, provocado aumentos de cerca de 300 euros nas prestações dos empréstimos à habitação própria. Tal situação contribui para cenários em que os jovens portugueses permaneçam em casa dos pais durante vários anos, tenham de viver em casas partilhadas nas grandes cidades portuguesas ou, então, percam a maioria dos seus rendimentos no aluguer de uma casa. Note-se que, de acordo com o Eurostat, em 2021, Portugal era o país da União Europeia onde os jovens ficavam até mais tarde em casa dos pais (até aos 33,6 anos de idade, oito anos a mais que a média europeia - 26,5 anos).

A soma de todos estes fatores ajuda a explicar o nível de emigração em Portugal. Dados do INE relativos a 2021, dão conta que saíram de Portugal mais de 10 mil jovens entre os 20 e os 29 anos, num universo de mais de 25 mil saídas.

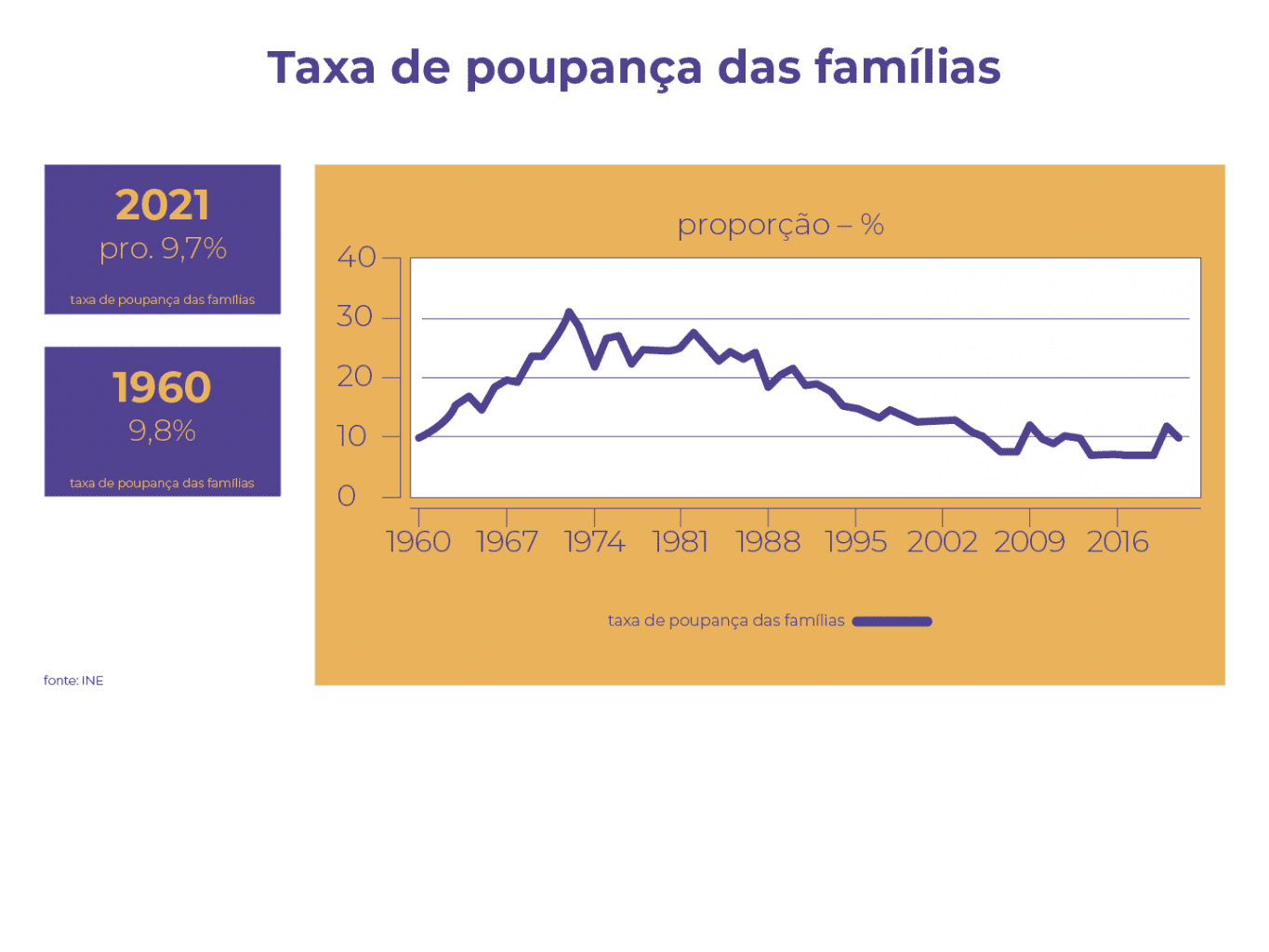

Todos os fatores mencionados contribuem para o mau posicionamento português a nível europeu, em termos de capacidade de poupança. Segundo o INE, a taxa de poupança das famílias portuguesas, em 2022, situava-se nos 6,1 %.

“Grão a grão enche a galinha o papo”

Por “poupar” entende-se o ato de “colocar dinheiro de lado”, tornando imaculada parte de um rendimento ou orçamento recebido. Face ao panorama atual, o exercício da poupança tende a ser desafiante para qualquer pessoa, em qualquer faixa etária. Contudo, a ginástica financeira levada a cabo pelos jovens merece uma maior atenção já que estes “são os consumidores do futuro”, diz Carla Dourado, técnica do gabinete de Proteção Financeira da Associação para a Defesa do Consumidor.

Em junho de 2023, a Associação DECO publicou o relatório “O investimento visto pelos mais novos”. Esta pesquisa dá conta que das 1253 crianças e jovens inquiridas, 82.5% poupam parte do dinheiro que recebem. Carolina e Rodrigo fazem parte das estatísticas.

Com ganhos e despesas variáveis, Carolina admite fazer, todos os meses, um “balanço” dos seus rendimentos. Do total que recebe, 70 % é colocado à parte e 30 % é para “ir gastando”, sobretudo em restaurantes. Já Rodrigo afirma fazer uma gestão menos pensada do seu orçamento mensal, embora comece a tomar consciência da necessidade de gerir as suas finanças de forma a não sobrecarregar os pais, poupar para a compra de um carro e gastar no dia-a-dia. O jovem de 22 anos privilegia gastar o dinheiro que arrecada em livros, roupa e viagens.

Contudo, os hábitos de poupança da população mais nova nem sempre estão de tão boa saúde. Comparando os dados do relatório “Os jovens e a poupança”, publicado em 2017 pela Associação DECO, e o relatório “O investimento visto pelos mais novos” divulgado pela mesma entidade em 2023, verifica-se que existem mais jovens a pedir dinheiro aos pais sempre que precisam o que, segundo a associação, demonstra que “os hábitos de gestão dos próprios recursos entre os mais novos não é um hábito que esteja enraizado na nossa sociedade”.

As mesadas e semanadas parecem ser a forma mais eficaz de poupar e de incutir nos mais novos hábitos de gestão financeira. Em ambos os relatórios efetuados pela Associação DECO são mais de 30 % dos inquiridos aqueles que recebem este tipo de rendimento. Note-se que, na maioria dos casos, os jovens gastam parte do dinheiro e guardam outra parte.

“Quando se ganha pouco, temos de pensar: eu vou viver ou eu vou guardar dinheiro para o futuro?”

Ariana Nunes, Educadora financeira e fundadora do projeto “Renda Maior”

“Renda Maior”: para quê?

Hoje é uma das mulheres de sucesso na área da literacia financeira no digital. Tem mais de 60 mil seguidores no Youtube (canal “Renda Maior – também presente em outras redes sociais -, onde dá dicas de poupança e explica temas associados às finanças pessoais), escreve para a Revista Forbes Portugal, colabora com o Jornal Dinheiro Vivo e já lançou um livro onde explica como multiplicar o dinheiro. Mas a realidade de Ariana Nunes, nem sempre foi assim. A criadora de conteúdos digitais dá o seu exemplo e admite que quando ganhava o salário mínimo e pagava casa e carro, “tinha de fazer várias opções”, para conseguir poupar. Embora confirme que o cenário atual não seja de feição para o incentivo à poupança, Ariana Nunes apresenta como peças chave para o aumento dos rendimentos salariais dos jovens, a emigração, o aumento das competências e a não resignação ao trabalho ou função que desempenham numa empresa ou instituição. “Temos de saber gerir o pouco para, quando aumentarmos os nossos rendimentos, conseguirmos geri-los e termos um estilo de vida melhor”, afirma.

“Os jovens sabem que devem poupar dinheiro, mas com que finalidade poupam? O objetivo não está bem definido”

Carla Dourado, Técnica do Gabinete de Proteção Financeira da Associação DECO

A sociedade tem estado sujeita a um acentuado estímulo comercial, o que provoca na população “necessidades artificiais” que impelem ao “consumo imediato”, diz Carla Dourado. Tal situação faz com que os jovens queiram poupar “para adquirir aquele bem, naquele momento”. De forma complementar, Ariana Nunes, educadora financeira e fundadora do projeto “Renda Maior”, explica que as gerações mais velhas (no tempo da sua juventude), “não tinham tanta oferta e escolha”, o que fazia com que os seus objetivos de poupança fossem outros.

“Nas gerações antigas, nós tínhamos a poupança e depois a compra. Hoje temos a compra e depois o pagamento”

Ariana Nunes, Educadora financeira e fundadora do projeto “Renda Maior”

As duas especialistas em finanças afirmam que, em Portugal, existem vários tipos de jovens no que concerne à poupança: os mais novos que pensam em poupar para gastos em coisas imediatas e de “satisfação pessoal”, os jovens, um pouco mais velhos, que poupam com objetivos maiores como comprar um carro ou dar entrada para uma casa e os jovens que “já têm obrigações financeiras” e que, por isso, “tendem a pensar um pouco mais na estabilidade futura” acrescenta Ariana Nunes. No entanto, e analisando a esmagadora maioria da população jovem portuguesa, Carla Dourado crê que, atualmente, são mais os jovens que revelam “pouca preocupação com a estabilidade financeira futura”. Esta tese vai ao encontro da opinião de Rodrigo Clemente, que acredita que os jovens, atualmente, são “chapa ganha, chapa gasta”, só começando a perceber o que é o dinheiro e as finanças pessoais, quando saem de casa e estão por conta própria.

Dicas de poupança

Diz-se que “é de pequenino que se torce o pepino” e nas finanças pessoais este mote parece assentar como uma luva. Uma das principais estratégias para a consciencialização das crianças e dos jovens face à poupança e à gestão consciente das suas finanças é dar-lhe um valor, recorrente, que eles são obrigados a organizar e impelidos a efetuar escolhas responsáveis.

“A quantia monetária da semanada ou mesada deve ter em conta a capacidade financeira da família e a idade do jovem”

Relatório “Os jovens e a poupança” realizado em 2017 pela DECO

Segundo Ariana Nunes, à gestão pessoal do dinheiro é imperativo explicar aos mais novos o que é o dinheiro, a sua relevância no quotidiano a curto e a longo prazo, as formas de aplicação que o dinheiro pode adquirir e a articulação entre os conceitos “risco, investimento e recompensa”.

Para os jovens existem também estratégias que podem ser adotadas e que permitirão poupar com mais recorrência, consistência e inteligência. A técnica do Gabinete de Proteção Financeira, Carla Dourado, explica que o primeiro passo é entender que economizar é diferente de poupar. “Economizar significa fazer as escolhas mais eficientes” e poupar, “guardar o dinheiro”, diz.

Criar um orçamento mensal é uma ferramenta basilar para que a poupança seja eficaz, dizem Ariana Nunes e Carla Dourado. “Se os euros entrarem na nossa conta e nós não lhes dermos um destino, eles vão parar onde não queremos”, explica Ariana Nunes, fundadora do projeto “Renda Maior”. O objetivo da criação de um orçamento é balizar os montantes que se associam a cada área da vida (ex: despesas fixas, créditos, lazer, etc). Dez por cento deste orçamento deve ser destinado à poupança, seja ela para o futuro (bolsa de emergência ou almofada financeira) ou para possíveis investimentos.

Também diretora-geral da empresa de intermediação de crédito, “Património Maior”, Ariana Nunes, realça a importância de “controlar os impulsos” no que respeita ao consumo. Segundo a própria é importante perceber, antes de comprar, quais as opções mais económicas desse produto ou serviço. Para além disso, diz ser um bom subterfúgio esperar 72 horas até comprar algo. Desta forma, os cidadãos saberão se querem ou precisam, de facto, de determinado bem, artigo ou produto.

“É muito importante saber-se viver com aquilo que se tem”

Ariana Nunes, Educadora financeira e fundadora do projeto “Renda Maior”

Embora seja “quase preciso ter uma varinha mágica para conseguirmos poupar com a realidade que atualmente temos”, há sempre comportamentos que podem ser adotados e que farão a diferença no final do mês, diz Carla Dourado. Técnicas como cozinhar em panelas de pressão, lavar a roupa com cargas máximas ou utilizar redutores de caudais de água são estratégias que terão impacto nas faturas mensais de águas, luz e gás.

“Dinheiro parado é dinheiro morto”

“Os jovens e as crianças portuguesas sabem poupar, mas não sabem rentabilizar o dinheiro”

Carla Dourado, Técnica do Gabinete de Proteção Financeira da DECO

Ariana Nunes acredita que a poupança e o investimento são complementares um do outro porque “não se consegue investir se não se poupar”.

Embora mais avarentos do que as gerações mais velhas - muito por conta da globalização, salienta a mesma especialista - os jovens portugueses herdaram destas o medo da perda e dos acidentes financeiros. Como tal, apenas 35 % dos 82,5 % dos jovens que poupam, investem o seu dinheiro em produtos financeiros, revela o relatório “O investimento visto pelos mais novos” publicado, este ano, pela DECO. Segundo a mesma pesquisa, a população até aos 22 anos de idade privilegia a segurança (51 %) em detrimento da rentabilidade dos seus rendimentos (36 %). A sustentabilidade do investimento cai para a terceira posição na lista das principais preocupações das crianças e jovens no que respeita à aplicação do seu dinheiro.

Rodrigo Clemente confirma a regra. O jovem trancosense diz nunca ter pensado em investir o seu dinheiro e admite recear perdas maiores. “Prefiro poupar do que investir”, diz o jovem de 22 anos.

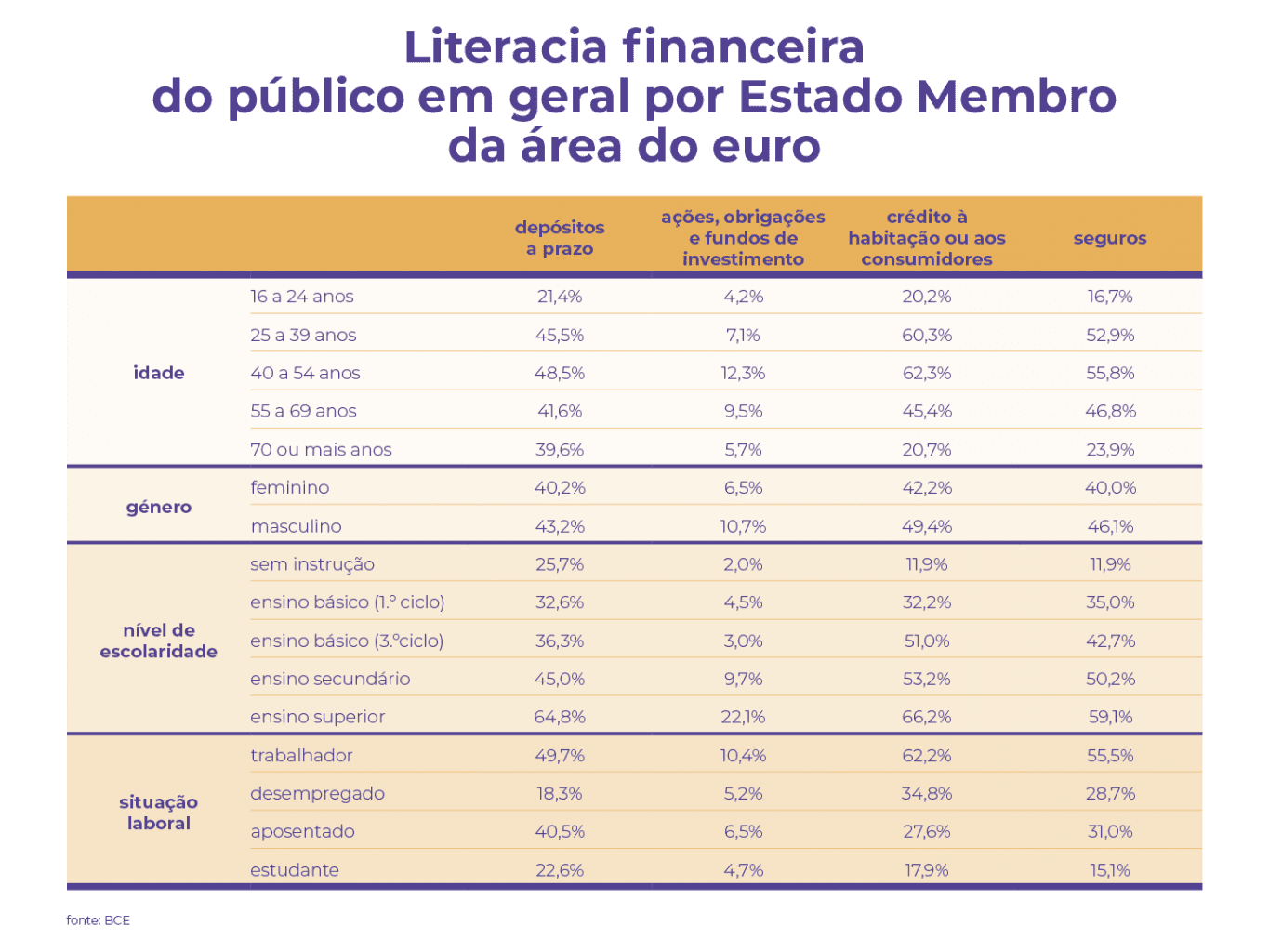

Já Carolina confessa investir desde que atingiu a maioridade. Como tal, dos 70 % que poupa uma percentagem é colocada em depósitos a prazo pois são “mais seguros” e outra parte é investida em ações, obrigações ou até cripto moedas. Segundo a própria, deve fazer-se uma distribuição do dinheiro em vários produtos financeiros distintos e com benefícios e riscos também diferentes. A jovem de 23 anos diz não ter medo de investir em produtos de maior risco pois tem uma “almofada” financeira que lhe dá a segurança necessária para arriscar.

“Rejo-me pela ideia de que: não devemos ter os mesmos ovos todos numa cesta porque a cesta pode cair e partem-se os ovos todos”

Carolina Marques, Designer freelancer

Ainda muito céticos em relação à aplicação do dinheiro em produtos financeiros, é clara a preferência dos jovens pelos depósitos a prazo ou pela manutenção em contas à ordem. Na perspetiva de Carla Dourado, “os jovens privilegiam ter o dinheiro disponível e a médio-longo prazo conseguirem resgatar o seu dinheiro para o que precisam”, o que é corroborado pelo relatório do “3º Inquérito à literacia financeira dos portugueses". No referido relatório, realizado pelo Banco de Portugal (BP), a Autoridade de Supervisão de Seguros e Fundos de Pensões (ASF) e a Comissão do Mercado de Valores Mobiliário (CMVM) e datado de 2020, constata-se que, desde esse ano, existe uma maior aposta em ações e obrigações.

Ariana Nunes e Carla Dourado defendem que os jovens, por estarem na flor da idade, “têm tempo” para que o seu dinheiro se multiplique. Na perspetiva de Ariana Nunes, os jovens têm de estar conscientes de que “o retorno do investimento não é imediato”. Em consonância com esta teoria, a técnica do Gabinete de Proteção Financeira da DECO adianta que os jovens “podem e devem” apostar em produtos seguros, mesmo que com baixas taxas de juro pois, a longo-prazo, “o pouco faz muito”.

Literacia Financeira em Portugal

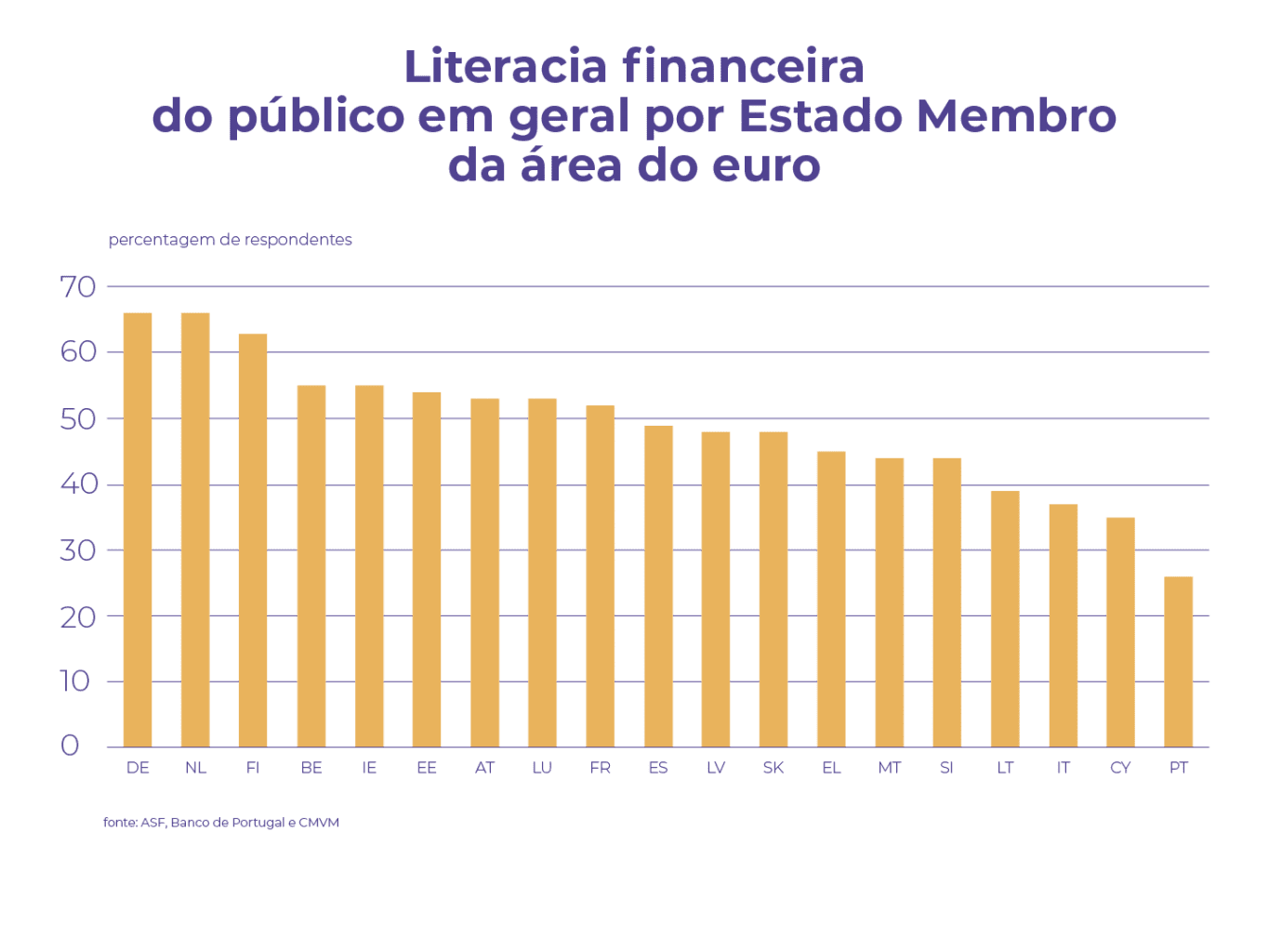

De acordo com o relatório publicado em 2022 pelo Banco Central Europeu (BCE), Portugal ocupava a última posição no ranking da literacia financeira dos países da zona Euro, em 2020.

O fraco nível de literacia financeira em Portugal pode ser explicado pelo facto de, segundo Ariana Nunes, os portugueses não dominarem nem temáticas complexas como os investimentos de risco, nem questões de literacia financeira “mais básica, como por exemplo: como é que é feito o cálculo das taxas de juro, como é que estamos em termos de gestão financeira e controlo emocional”. A esta falta de conhecimento, Carla Dourado associa ainda a incapacidade de utilização, por parte dos cidadãos, de conceitos basilares como o orçamento familiar.

Ariana Nunes e Carla Dourado concordam que começa, agora, a existir uma maior predisposição dos portugueses para compreender conceitos básicos de finanças pessoais e garantem que falta de conhecimentos é “geracional” e “cultural”.

As duas especialistas financeiras e os dois jovens ouvidos são da opinião que a educação financeira deveria ser lecionada nas escolas portuguesas. Aprender sobre finanças pessoais é obter conhecimentos para a vida, aplicáveis nas mais diversas situações e contextos.

Fazer poupanças e investir parte delas tem como objetivo possibilitar aos jovens uma vida mais confortável e estável – “o dinheiro é um meio e não um fim”, salienta Ariana Nunes. Mudar a mentalidade e fazer com que todos os indivíduos tenham “cérebro de milionário”, ambicionando mais folga e estabilidade financeira, não é desejar “tornar as pessoas ricas, mas é tornar as pessoas livres, e isso não tem preço”, defende.